海外利率即将进入平台期,金价表现或为中性

文章来源: 撰写时间:2023-11-22作者:张盈盈

11月,国际黄金现货价格高位振荡,主要交投于1940美元~2000美元/盎司区间,期间虽短暂站上过2000美元/盎司整数关口,但短期上行动力略显不足。

近期美国公布的通胀数据显示美国国内的通胀压力超预期回落,目前美债期货市场定价隐含美联储今年年内不会再加息,最早可能会于明年5月或6月开始降息。尽管现在市场对美联储利率路径的预期还在摇摆,但是现在其所预期的美联储此次加息的终点比数月前略低,开启降息的时间也比此前提早了近半年。海外利率即将进入加息结束、降息尚未开始的平台期,这是支持国际黄金价格“不看大跌”的主要原因。

那么,对于黄金市场来说,接下来的问题是:第一,美元利率平台期的国际金价会如何表现?第二,此前一直被关注的高利率及长短端利率倒挂带来的流动性风险隐患,有没有解除?

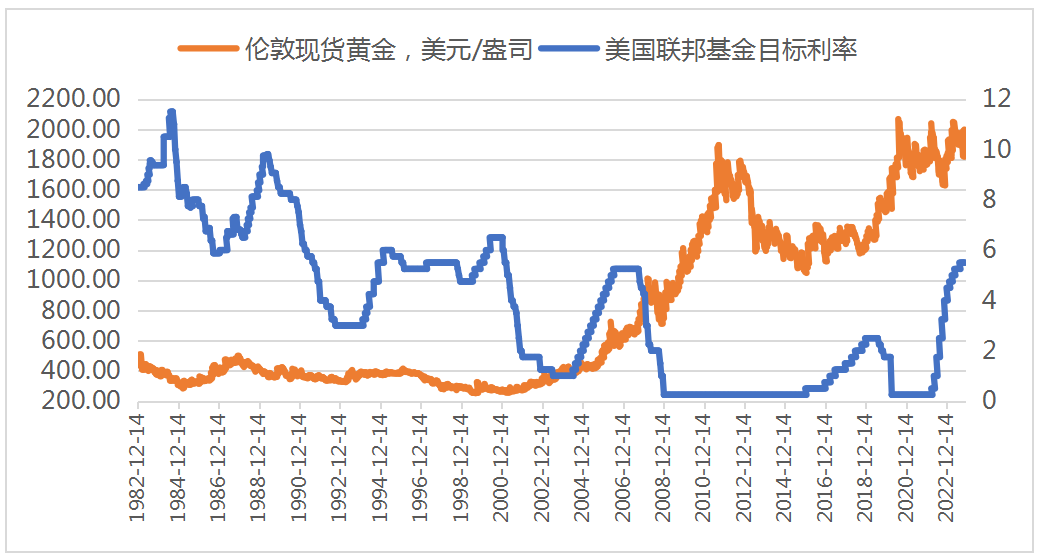

回顾从20世纪80年代初至今美联储从加息结束转向降息的平台期,可以发现美联储的平台期可长可短,最短的是1989年5月至6月的20天,最长的是从1997年3月至1998年9月底的近600天。在历次的平台期中,国际黄金价格的表现都比较中性。例如,国际金价在1989年的平台期中介于365美元~372美元/盎司波动,在1997年至1998年的平台期内主要介于290美元~340美元/盎司之间波动。基于国际金价此前的涨势已经部分甚至全部计入了美联储加息即将停止的预期,国际金价在目前美债交易定价的超过6个月的平台期内可能表现都较为中性,即或难大跌,但是大涨也需要更多边际利好的刺激。

黄金价格在历次美元基准利率平台期期间均表现中性图片数据来源:wind,中粮祈德丰商贸

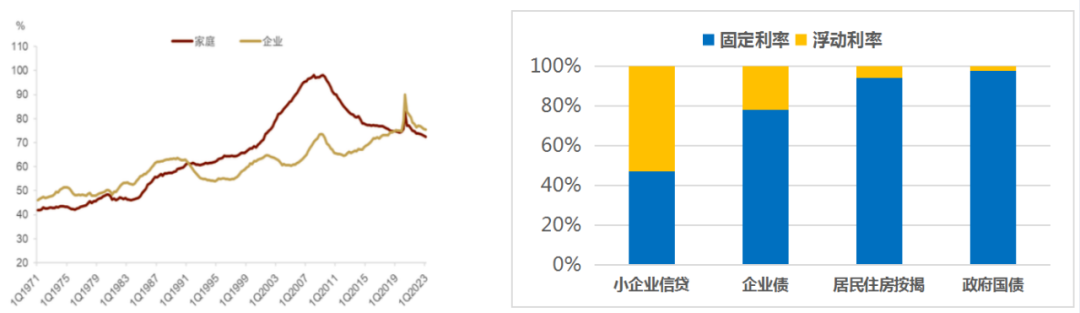

流动性危机是美元短端利率快速提升且和长端利率持续倒挂后笔者一直关注的风险之一。2007年至2008年的金融危机,实际上是流动性危机从个人层面传导到银行机构层面。此次危机之后,美国的居民部门杠杆率持续下降,企业部门的杠杆率反而上升。同时,超过50%的小企业贷款都是浮动利率,这意味着企业部门最先受到高利率的冲击。因此,高利率的持续,对经济及金融系统的冲击路径可能不会从居民个人开始,而是转为从企业部门开始。目前美国企业债规模已经超过15万亿美元,其中非银机构参与比例较高,牵涉范围较广,如果美国企业债市场出现违约,流动性风险可能会快速蔓延至保险机构等主要的投资者,届时黄金也会面临被抛售以换取流动性的境地,这一风险值得持续关注。

2008年金融危机后美国企业杠杆率上升,居民杠杆率下降,50%以上的美国小企业贷款是浮动利率 数据来源:WIND,美联储,中金公司研报,中粮祈德丰商贸

综上,黄金的绝对价格在海外利率(主要是美元利率)进入平台期后可能表现中性,波动率也可能会有所缓和。不过高利率还将持续一段时间,其所隐含的流动性风险仍需警惕。

首页

首页